Augmenter les impôts !

Ainsi, la Cour avertit que les réformes et les règles budgétaires ne suffiront pas. La dégradation des comptes, notamment dans le domaine social, est telle qu'il faudra aussi augmenter le produit des prélèvements.

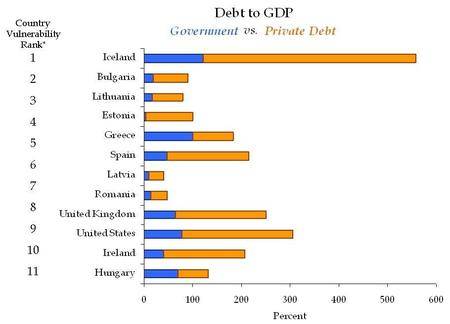

La chute des recettes de l'Etat due à la crise est bien "la principale cause" de l'explosion du déficit public, passé de 3,4% du produit intérieur brut (PIB) fin 2008 à 7,9% fin 2009, explique la Cour. Selon ses calculs, la croissance des dépenses, hors plan de relance, et les baisses de prélèvements obligatoires sont responsables à hauteur d'environ 0,6% de cette "dégradation structurelle" du déficit en un an.

Le ministère de l'Economie dément ce calcul et affirme en réponse à la Cour que "la dégradation du déficit public en 2009 est entièrement imputable à la crise".

Niches fiscales.

Le rapport explique de son côté que le déficit structurel est pourtant bien le résultat d'un "surcroît de dépenses non imputables" au plan de relance de l'économie et du non-respect par le gouvernement de ses engagements en matière d'encadrement des "niches fiscales". La totalité des niches fiscales sont en augmentation de 7,3% en 2009 (hors dérogations fiscales incluses dans le plan de relance), représentant un manque à gagner pour l'Etat de 70,7 milliards d'euros !

Sont également épinglés: la Police nationale pour la gestion de son parc automobile; "l'indulgence" croissante à Paris en matière de PV : plus de 500 000 ont "sauté" en 2009, sans explication; le ministère de la Culture, le ministère de la Défense, etc. Et que penser des 185 millions que coûtera le prochain avion du président de la République, des nombreux chauffeurs des ministres...

Où l'on constate qu'il y a de l'argent !

Au fond, qu'un pays comme la France puisse se permettre des dépenses telles que rapportées dans le rapport, pourquoi pas, mais à 3 conditions:

1- que toutes ces dépenses soient transparentes puisqu'il s'agit d'argent public;

2- que l'on mette tout en oeuvre pour réduire les inégalités : indemnisation du chômage, logement, éducation, santé;

3- que l'on cesse de mentir aux Français sur les dépenses réalisées par les collectivités locales et que l'Etat donne à ces mêmes collectivités les moyens de répondre correctement à l'aménagement du territoire, au développement économique, à la recherche, aux transports, à l'action sociale, aux personnes âgées... bref, à ce qu'on appelle la décentralisation, c'est-à-dire ce qui constitue le quotidien de chaque Français.

del.icio.us

del.icio.us Imprimer

Imprimer

Digg

Digg